דמי ניהול פנסיה

מראה מראה שעל הקיר, מהם דמי ניהול הפנסיה הזולים בעיר? ובכן, זה תלוי. למרות שהמדינה קבעה שדמי ניהול פנסיה המקסימליים יהיו 6% על סכום ההפקדה ו-0.5% על סכום הצבירה, דמי ניהול הפנסיה עשויים לרדת משמעותית אם צברתם חיסכון גבוה במיוחד, או אם אתם עובדים בחברה גדולה, שיכולה לסדר לכם דמי ניהול משתלמים. אז מה זה בכלל דמי ניהול פנסיה, מה עוד משפיע עליהם ולמה חשוב להוריד את דמי הניהול עד כמה שניתן – כל התשובות, בפנים

סוכני ביטוח לקרן פנסיה

דמי ניהול פנסיה

נתחיל מקצת היסטוריה. משנת 2008 החוק בישראל קבע כי לכל אזרח במדינה, גם שכיר וגם עצמאי – חייבת להיות פנסיה. אצל שכירים גם העובד וגם המעסיק מפרישים אחוז מסוים בכל חודש לטובת הפנסיה, בעוד שעצמאי מפריש לפנסיה לבד.

![]() אם חשבתם שכל הכסף שאתם מפרישים לפנסיה נצבר עד הפרישה, ובכן, זה לא המצב. קרן הפנסיה מנוהלת על ידי סוכנות ביטוח או בית השקעות, שבנוסף לכך שהוא צובר עבורכם את הפנסיה ויחלק לכם אותה ביום הפרישה, הוא גם מנהל את קרן הפנסיה, ובהתאם לכך גובה דמי ניהול מקרן פנסיה.

אם חשבתם שכל הכסף שאתם מפרישים לפנסיה נצבר עד הפרישה, ובכן, זה לא המצב. קרן הפנסיה מנוהלת על ידי סוכנות ביטוח או בית השקעות, שבנוסף לכך שהוא צובר עבורכם את הפנסיה ויחלק לכם אותה ביום הפרישה, הוא גם מנהל את קרן הפנסיה, ובהתאם לכך גובה דמי ניהול מקרן פנסיה.

כלומר, על מנת שסכום החיסכון יגדל כמה שיותר כדי שתוכלו להנות מיותר כסף ביום הפרישה, כספי הפנסיה מושקעים בשוק ההון ובבורסה. אבל, כל זה לא קורה לבד. אותו גוף שמנהל עבורכם את הכסף, מחליט במה להשקיע ובמה לא, ומתעסק בכל העניינים הפיננסים שנועדו לשמור ולהגדיל את סכום הצבירה. כל זה טוב ויפה, אבל לא בא בחינם, ובתמורה גובים הגופים המנהלים דמי ניהול פנסיה. ממה מורכבים דמי ניהול הפנסיה ומי קבע אותם? תכף נגיע לזה.

גובה דמי ניהול פנסיה

דמי ניהול הפנסיה מורכבים משני סוגי עמלות:

![]() עמלה על ההפקדה – בכל פעם שמבצעים הפקדה לפנסיה, נגבה אחוז מסוים של עמלה מסכום ההפקדה.

עמלה על ההפקדה – בכל פעם שמבצעים הפקדה לפנסיה, נגבה אחוז מסוים של עמלה מסכום ההפקדה.

![]() עמלה על הצבירה – בכל חודש נגבה אחוז מסוים של עמלה מכל הסכום שנצבר עד כה בקופת הפנסיה.

עמלה על הצבירה – בכל חודש נגבה אחוז מסוים של עמלה מכל הסכום שנצבר עד כה בקופת הפנסיה.

בשביל למנוע מצב שבו הגופים שמנהלים את קרנות הפנסיה גובים עמלות גבוהות מדי, המדינה קבעה רף מקסימלי לאחוז דמי ניהול פנסיה: 6% עמלה על ההפקדה, ו-0.5% על הצבירה. אם זה נראה לכם סכומים יחסית זניחים (בכל זאת מדובר על חצי אחוז), אתם טועים.

לדוגמא, אם עד עכשיו צברתם בקופה 100,000 ₪, וגובה העמלה על הצבירה הוא 0.5%, תשלמו בשנה 500 ₪ דמי ניהול. לעומת זאת, אם אחוז דמי ניהול פנסיה בגובה של 0.2% על הצבירה, תשלמו רק 200 ₪ דמי ניהול. אם זה עדיין לא נראה לכם הבדל גדול, נסו לחשב רגע בראש כמה הפער יגדל במהלך עשרות שנים, כשסכום הצבירה אמור לגדול יותר ויותר, ואיתו הפערים בדמי הניהול.

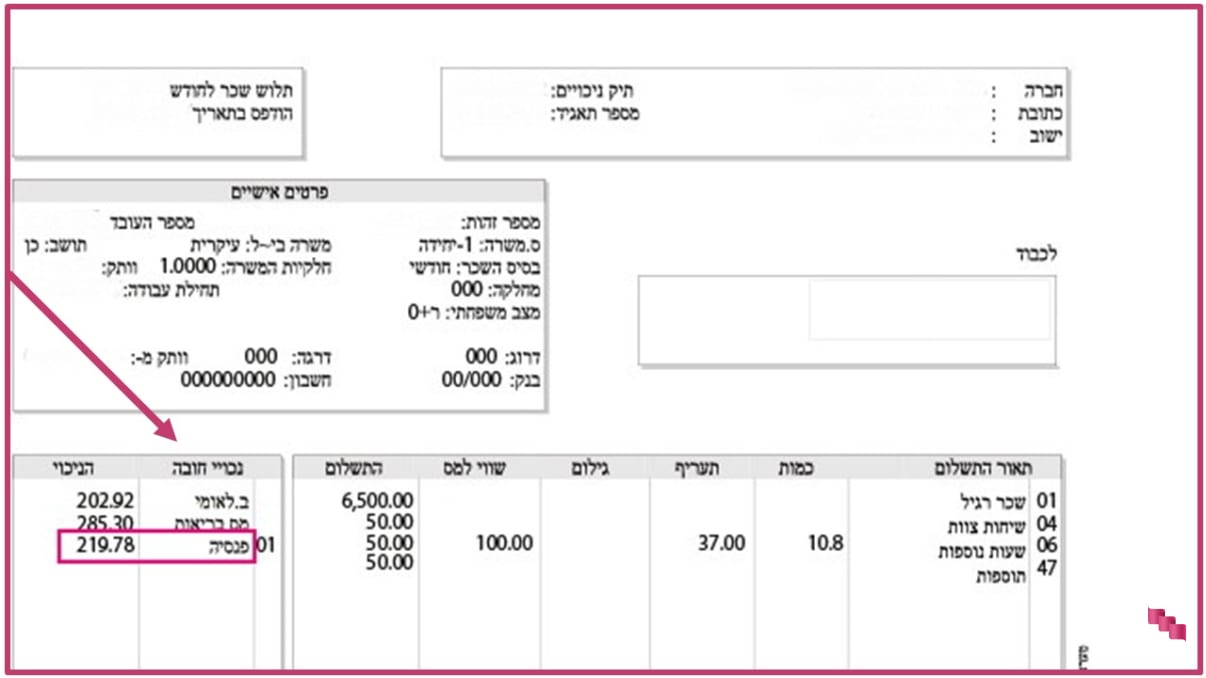

![]() אם אתם לא בטוחים כמה אתם מפרישים לפנסיה בכל חודש, תוכלו תמיד לשאול את המעסיק, או להציץ בתלוש שלכם ולראות אותו בעמודת ניכויי החובה, כפי שמופיע בתמונה למטה:

אם אתם לא בטוחים כמה אתם מפרישים לפנסיה בכל חודש, תוכלו תמיד לשאול את המעסיק, או להציץ בתלוש שלכם ולראות אותו בעמודת ניכויי החובה, כפי שמופיע בתמונה למטה:

מה משפיע על דמי ניהול פנסיה

כשמתחילים לעבוד במקום עבודה חדש יש שתי אפשרויות:

![]() להמשיך להפריש לקרן הפנסיה שכבר יש לכם (כלומר, קרן פנסיה ממקום העבודה הקודם או פוליסה שפתחתם באופן עצמאי).

להמשיך להפריש לקרן הפנסיה שכבר יש לכם (כלומר, קרן פנסיה ממקום העבודה הקודם או פוליסה שפתחתם באופן עצמאי).

![]() להצטרף לקרן פנסיה דרך מקום העבודה החדש.

להצטרף לקרן פנסיה דרך מקום העבודה החדש.

בשני המקרים, המעסיק לא יכול לחייב אתכם לבחור בפוליסה מסוימת או לעבוד עם סוכן ביטוח ספציפי, והכל נתון לבחירתכם.

במידה ובחרתם בקרן של מקום העבודה החדש, יש סיכוי שדמי הניהול בה יהיו שונים ממה שהיה בקרן הפנסיה הקודמת, מכיוון שכל גוף מחליט בעצמו על גובה דמי הניהול של כל לקוח.

גובה דמי הניהול של קרן פנסיה מושפע משני גורמים עיקריים:

![]() גובה ההפקדה והצבירה – ככל שאתם מפקידים יותר כסף לקופת הפנסיה, או ככל שצברתם בה יותר כסף באופן כללי (כמה מאות אלפי שקלים למשל), ככה חברות הביטוח ירצנו אתכם יותר ויתנו לכם דמי ניהול נוחים יותר.

גובה ההפקדה והצבירה – ככל שאתם מפקידים יותר כסף לקופת הפנסיה, או ככל שצברתם בה יותר כסף באופן כללי (כמה מאות אלפי שקלים למשל), ככה חברות הביטוח ירצנו אתכם יותר ויתנו לכם דמי ניהול נוחים יותר.

![]() לבד או בקבוצה – אם אתם שכירים במקום עבודה חזק וגדול (עובדי מדינה, חברת חשמל, חברות הייטק מצליחות וכו'), כך גדל הסיכוי שגובה דמי ניהול הפנסיה שלכם יהיו נמוכים יותר ואף אפסיים בחלק מהמקרים, שכן לגוף המנהל ישתלם לתת את התנאים האלו כדי לשמר את החברה כלקוח. לעומת זאת, אם אתה עצמאי או שיש לך פוליסה שאינה דרך מקום העבודה, כך קטן הסיכוי להשיג דמי ניהול נוחים יותר, וגדל הסיכוי שהם אף יהיו דמי הניהול המקסימליים שבחוק.

לבד או בקבוצה – אם אתם שכירים במקום עבודה חזק וגדול (עובדי מדינה, חברת חשמל, חברות הייטק מצליחות וכו'), כך גדל הסיכוי שגובה דמי ניהול הפנסיה שלכם יהיו נמוכים יותר ואף אפסיים בחלק מהמקרים, שכן לגוף המנהל ישתלם לתת את התנאים האלו כדי לשמר את החברה כלקוח. לעומת זאת, אם אתה עצמאי או שיש לך פוליסה שאינה דרך מקום העבודה, כך קטן הסיכוי להשיג דמי ניהול נוחים יותר, וגדל הסיכוי שהם אף יהיו דמי הניהול המקסימליים שבחוק.

איך להוריד דמי ניהול פנסיה

כמו שהספקתם להבין, ההבדלים בגובה דמי ניהול פנסיה עשויים להגיע למאות אלפי שקלים במצטבר. כלומר, בסופו של דבר יקוזזו מהפנסיה לה חסכתם כל החיים סכומים גבוהים במיוחד.

אבל היי, להתמקח אפשר לא רק בדוכנים בתאילנד, ויש כמה פעולות שיכולות לעזור לכם להוריד את דמי ניהול הפנסיה:

![]() להתאגד – מכירים את המשפט הזה - לבד מגיעים מהר אבל ביחד מגיעים רחוק? ככה גם בדמי ניהול פנסיה. אם תנסו להתמקח על דמי ניהול הפנסיה שלכם בתור בודדים, הסיכוי שיבואו לקראתכם ויעשו להם הנחה, קטן. אבל, אם תפתחו פוליסת חיסכון דרך העבודה, או תנסו להתאגד קבוצה של כמה עשרות אנשים (עצמאים, חובבי ציפורים או קבוצת הריצה), כך גדל הכוח שלכם מול החברה ותוכלו להצליח להוריד את דמי הניהול של קרן הפנסיה.

להתאגד – מכירים את המשפט הזה - לבד מגיעים מהר אבל ביחד מגיעים רחוק? ככה גם בדמי ניהול פנסיה. אם תנסו להתמקח על דמי ניהול הפנסיה שלכם בתור בודדים, הסיכוי שיבואו לקראתכם ויעשו להם הנחה, קטן. אבל, אם תפתחו פוליסת חיסכון דרך העבודה, או תנסו להתאגד קבוצה של כמה עשרות אנשים (עצמאים, חובבי ציפורים או קבוצת הריצה), כך גדל הכוח שלכם מול החברה ותוכלו להצליח להוריד את דמי הניהול של קרן הפנסיה.

![]() להשוות – אם לא השוויתם דמי ניהול בקופות אחרות, איך תדעו שאתם יכולים לשלם פחות? בדיוק בשביל זה צריך להשוות, לבדוק באיזה מקומות משלמים הכי פחות דמי ניהול ובהתאם לקבל פרספקטיבה ולנסות להתמקח עם הקופה שלכם. או לחילופין, לנטוש את קופת הפנסיה שלכם ולעבור לאחת אטרקטיבית יותר. בשביל לחסוך לכם את המחקר, תוכלו להזין את דמי הניהול שלכם במחשבון השוואת דמי הניהול שבנתה רשות שוק ההון, ולקבל מידע על גובה דמי ניהול הפנסיה של שאר החברות.

להשוות – אם לא השוויתם דמי ניהול בקופות אחרות, איך תדעו שאתם יכולים לשלם פחות? בדיוק בשביל זה צריך להשוות, לבדוק באיזה מקומות משלמים הכי פחות דמי ניהול ובהתאם לקבל פרספקטיבה ולנסות להתמקח עם הקופה שלכם. או לחילופין, לנטוש את קופת הפנסיה שלכם ולעבור לאחת אטרקטיבית יותר. בשביל לחסוך לכם את המחקר, תוכלו להזין את דמי הניהול שלכם במחשבון השוואת דמי הניהול שבנתה רשות שוק ההון, ולקבל מידע על גובה דמי ניהול הפנסיה של שאר החברות.

![]() לאחד קרנות פנסיה - בכל פעם שאתם מתחילים עבודה חדשה ובוחרים שלא להמשיך להפריש לקרן הפנסיה הקודמת (או שאולי שכחתם ממנה בכלל), נפתחת קרן פנסיה חדשה. ברגע שקרן הפנסיה הישנה מפסיקה להיות פעילה, דמי הניהול שלה קופצים אוטומטית לדמי הניהול פנסיה המקסימלים האפשריים. כך נוצר מצב שאתם גם משלמים דמי ניהול על קרן פנסיה אחת, וגם ממשיכים לשלם דמי ניהול גבוהים במיוחד על קרן פנסיה שבכלל לא פעילה.

לאחד קרנות פנסיה - בכל פעם שאתם מתחילים עבודה חדשה ובוחרים שלא להמשיך להפריש לקרן הפנסיה הקודמת (או שאולי שכחתם ממנה בכלל), נפתחת קרן פנסיה חדשה. ברגע שקרן הפנסיה הישנה מפסיקה להיות פעילה, דמי הניהול שלה קופצים אוטומטית לדמי הניהול פנסיה המקסימלים האפשריים. כך נוצר מצב שאתם גם משלמים דמי ניהול על קרן פנסיה אחת, וגם ממשיכים לשלם דמי ניהול גבוהים במיוחד על קרן פנסיה שבכלל לא פעילה.

אם בא לכם לחסוך בדמי ניהול, וגם להיות יותר בשליטה על הכסף שלכם - ממולץ לאחד קרנות פנסיה. וזה לא רק אנחנו אומרים, גם כשששאלנו סוכני ביטוח האם כדאי לאחד קרן פנסיה, הרוב המכריע ענה שכן.

![]() קרנות פנסיה ברירת מחדל – רשות שוק ההון, המשמשת כרגולטור המפקח על שוק קרנות הפנסיה, ביצעה מכרז שמטרתו לתת את דמי הניהול הטובים ביותר לציבור, שישמשו כ"קרנות ברירת מחדל". כלומר, במידה ועובד התחיל לעבוד ולא בחר עדיין קרן פנסיה, המעסיק יפריש עבורו לאחת מקרנות ברירת המחדל, השייכות לגופים הבאים: מיטב דש, אלטושלר שחם, איפיניטי ומור. בנוסף, גם אם כבר יש לכם קרן פנסיה במקום אחר, תוכלו כמובן לנייד אותה ולהעביר אותה לאחת מקרנת פנסיה ברירת המחדל, שגובה דמי הניהול בה אמור להיות קבוע במשך עשר שנים.

קרנות פנסיה ברירת מחדל – רשות שוק ההון, המשמשת כרגולטור המפקח על שוק קרנות הפנסיה, ביצעה מכרז שמטרתו לתת את דמי הניהול הטובים ביותר לציבור, שישמשו כ"קרנות ברירת מחדל". כלומר, במידה ועובד התחיל לעבוד ולא בחר עדיין קרן פנסיה, המעסיק יפריש עבורו לאחת מקרנות ברירת המחדל, השייכות לגופים הבאים: מיטב דש, אלטושלר שחם, איפיניטי ומור. בנוסף, גם אם כבר יש לכם קרן פנסיה במקום אחר, תוכלו כמובן לנייד אותה ולהעביר אותה לאחת מקרנת פנסיה ברירת המחדל, שגובה דמי הניהול בה אמור להיות קבוע במשך עשר שנים.

כדי לסבר את האוזן, בעוד שגובה דמי הניהול המקסימלי (שלא מעט ישראלים משלמים) עומד על 6% מהפקדה ו-0.5% על הצבירה, בקרנות פנסיה ברירת מחדל דמי הניהול המקסימליים הם 1% על ההפקדה ו-0.22% על הצבירה.

| קרן פנסיה ברירת מחדל | עמלה מהפקדה | עמלה מצבירה |

| מיטב-דש | 1% | 0.22% |

| אלטשולר-שחם | 1% | 0.22% |

| מור | 1% | 0.22% |

| אינפיניטי | 1% | 0.195% |

דמי ניהול פנסיה זה חשוב, אבל...

דמי ניהול פנסיה זה לא הדבר היחיד. אמנם דמי ניהול זולים יעזרו לכם להגדיל את החיסכון לפנסיה, אבל יש עוד כמה שיקולים שצריך לקחת בחשבון כשרוצים לבחור קרן פנסיה:

![]() האם מסלול ההשקעה של קרן הפנסיה מתאים לי - אם אתה אדם צעיר בשנות ה-40 לחייו וקרן הפנסיה שלך נמצאת במסלול כללי (סביב 35% מניות), החיסכון לפנסיה יכול להיות עד 30% פחות מאשר במסלול בעל אחוז מניות גבוה יותר. מסלול כזה אמנם נחשב למסוכן יותר אך גם בעל תשואות גבוהות בהרבה. סביר שיש לך יותר מ-25 שנה עד היציאה לפנסיה, ולכן אין באמת משמעות לסיכון ואפשר לבחור במסלול המניות ולהנות מיותר רווחים.

האם מסלול ההשקעה של קרן הפנסיה מתאים לי - אם אתה אדם צעיר בשנות ה-40 לחייו וקרן הפנסיה שלך נמצאת במסלול כללי (סביב 35% מניות), החיסכון לפנסיה יכול להיות עד 30% פחות מאשר במסלול בעל אחוז מניות גבוה יותר. מסלול כזה אמנם נחשב למסוכן יותר אך גם בעל תשואות גבוהות בהרבה. סביר שיש לך יותר מ-25 שנה עד היציאה לפנסיה, ולכן אין באמת משמעות לסיכון ואפשר לבחור במסלול המניות ולהנות מיותר רווחים.

לעומת זאת, אם אתם מרחק שנים ספורות מהפנסיה, כדאי לבחור במסלול סולידי יותר (מסלול אגרות חוב, 15% מניות וכו') ולא להסתכן.

![]() האם אני מפריש לפנסיה מספיק בכל חודש - כל אחוז נוסף שתפרישו בכל חודש מהמשכורת לפנסיה עשוי להגדיל את הסכום הכללי שאתם צוברים במאות אלפי שקלים במצטבר, שיחכו לכם ביום הפרישה.

האם אני מפריש לפנסיה מספיק בכל חודש - כל אחוז נוסף שתפרישו בכל חודש מהמשכורת לפנסיה עשוי להגדיל את הסכום הכללי שאתם צוברים במאות אלפי שקלים במצטבר, שיחכו לכם ביום הפרישה.

אם אתם יכולים להרשות זאת לעצמכם, אולי שווה להקטין מעט את סכום הנטו בתלוש השכר ולהגדיל את ההפרשה לפנסיה. בעתיד זה ישתלם ויחזור אליכם פי כמה וכמה.

![]() האם קרן הפנסיה מנוהלת בחברה חזקה – אם הציעו לכם דמי ניהול פנסיה מוזלים במיוחד בחברה מסוימת, אך התשואות שלה לאורך השנים היו לא יציבות (בצורה לא סבירה) ואף פחותות משל מקומות אחרים, צריך לקחת בחשבון שאמנם דמי ניהול פנסיה מוזלים זה חיסכון גדול, אבל גם תשואות זה קריטי לגודל הפנסיה שלכם.

האם קרן הפנסיה מנוהלת בחברה חזקה – אם הציעו לכם דמי ניהול פנסיה מוזלים במיוחד בחברה מסוימת, אך התשואות שלה לאורך השנים היו לא יציבות (בצורה לא סבירה) ואף פחותות משל מקומות אחרים, צריך לקחת בחשבון שאמנם דמי ניהול פנסיה מוזלים זה חיסכון גדול, אבל גם תשואות זה קריטי לגודל הפנסיה שלכם.

בנוסף, רוב החברות מחייבות מילוי הצהרת בריאות, אך לא במקרה של קרנות ברירת המחדל. במקרה שבחרתם באחת מהקרנות האלו, קחו בחשבון שהחברות האלו מבטחות גם אנשים ללא הצהרת בריאות (כולל אנשים חולים ובסיכון גבוה), מה שמאלץ אותה לשלם ליותר מבוטחים (מאשר חברות שכן דורשות הצהרת בריאות), ומוביל לפגיעה ברווחיות שלה, ובפנסיה שלכם בהתאמה.

בהקשר לכל זה, גם אם אתם נתקלים בחברה שמציעה דמי ניהול מוזלים במיוחד, חשוב לבדוק גם את הפרמטרים האלו ואולי גם להתייעץ עם סוכן ביטוח, על מנת שיעזור לכך לבחור את המסלול שהכי מתאים לכם.

טיפים לדמי ניהול פנסיה

![]() יד על הדופק – גם אם אתם חושבים שדמי ניהול הפנסיה שלכם הוגנים ומשתלמים, תמיד שווה להתעדכן ולבדוק מה חדש בשוק, והאם אפשר להשיג תנאים טובים יותר. למרות שזה נשמע בקשה מוגזמת בלו"ז האינטנסיבי של החיים, נסו להיכנס כל כמה זמן לאתר משרד האוצר ולבדוק את הדירוג של הקופות והקרונות, לראות מה השתנה במחשבון השוואת דמי הניהול של רשות שוק ההון ולהחליט בהתאם אם לנסות לשנות את דמי ניהול הפנסיה.

יד על הדופק – גם אם אתם חושבים שדמי ניהול הפנסיה שלכם הוגנים ומשתלמים, תמיד שווה להתעדכן ולבדוק מה חדש בשוק, והאם אפשר להשיג תנאים טובים יותר. למרות שזה נשמע בקשה מוגזמת בלו"ז האינטנסיבי של החיים, נסו להיכנס כל כמה זמן לאתר משרד האוצר ולבדוק את הדירוג של הקופות והקרונות, לראות מה השתנה במחשבון השוואת דמי הניהול של רשות שוק ההון ולהחליט בהתאם אם לנסות לשנות את דמי ניהול הפנסיה.

![]() תמיד אפשר לשנות – גם אם גיליתם בשלב מאוחר שאתם משלמים דמי ניהול מקסימליים או שהקופה שלכם לא משיגה תשואות גבוהות במיוחד, תמיד תוכלו לנייד את הכספים בין חברות הניהול עד לגיל הפרישה. ככה שגם אם מצאתם את התנאים החלומיים שלכם, אבל נתקלתם בהצעה מפתה יותר – תמיד אפשר לשנות, בלי שהסכום שצברתם ייפגע.

תמיד אפשר לשנות – גם אם גיליתם בשלב מאוחר שאתם משלמים דמי ניהול מקסימליים או שהקופה שלכם לא משיגה תשואות גבוהות במיוחד, תמיד תוכלו לנייד את הכספים בין חברות הניהול עד לגיל הפרישה. ככה שגם אם מצאתם את התנאים החלומיים שלכם, אבל נתקלתם בהצעה מפתה יותר – תמיד אפשר לשנות, בלי שהסכום שצברתם ייפגע.

סוכני ביטוח מומלצים לקרן פנסיה

בין אם אתם רוצים להשוות דמי ניהול פנסיה, לעבור לקרן אחרת או סתם להתייעץ בנושא, לפעמים רצוי ומומלץ להתייעץ עם סוכן ביטוח. כדי לסייע לכם ריכזנו רשימה של סוכני ביטוח מומלצים המתמחים בביטוח פנסיוני, המדורגים על ידי חוות דעת של לקוחות קודמים. תוכלו לקרוא את חוות הדעת, להתרשם ולהחליט בהתאם למי להתקשר.

שאלות נפוצות לדף זה

דמי ניהול פנסיה הם העמלה שגובים מאיתנו חברת הביטוח או בית ההשקעות עבור ניהול חיסכון קרן הפנסיה שלנו: השקעה של הכספים בשוק ההון ובבורסה, צבירה של הסכום וחלוקה שלו לאחר היציאה לפנסיה. דמי הניהול מורכבים מעמלה על ההפקדה (בכל פעם שמפקידים לפנסיה נגזרת עמלה) ומעמלה על הצבירה (על כלל הסכום שצברנו עד כה בחיסכון).

יש כל מיני אפשרויות שיכולות לעזור לכם להוריד דמי ניהול פנסיה: החל מהתאגדות בקבוצה גדולה (כך יגדל כוח ההתמקחות מול חברת הביטוח), השוואה ובדיקה של דמי ניהול בקרנות פנסיה אחרות, או בחירה באחת מקרנות ברירת המחדל שבחרה המדינה, בעלות דמי הניהול הנמוכים ביותר במשק.

אנשים שהתעניינו בדמי ניהול פנסיה התעניינו גם בזה...

אין לעשות שימוש בתוכן ללא אישור בכתב (ניתן לקבל אישור בתנאים מסויימים). שימוש בתכנים ללא אישור מהווה הפרת חוק זכויות יוצרים ויהווה עילה לתביעה.