סגירת עוסק מורשה

אם אתם כבר לא מורשים להיקרא "עוסק מורשה", כדאי שתסגרו אותו, או יותר נכון את התיק שלו, כדי שלא תשלמו מיסים מיותרים. תוכלו לסגור את העוסק המורשה בעצמכם אבל קחו בחשבון שהתהליך כולל טופסולוגיה והמתנה לאישורים, ויכול לקחת לפחות שלושה חודשים. תוכלו גם להיעזר במנהל חשבונות שיקל עליכם ויעשה את זה בזמן קצר יותר. איך? ברשותכם, נתחיל.

מנהלי חשבונות מומלצים לסגירת עוסק מורשה

סגירת עוסק מורשה

אם החלטתם למכור את העסק, לפרוש או להפוך עצמאיים, כדאי שתסגרו את העוסק המורשה שלכם כמה שיותר מוקדם, כדי שלא תשלמו יותר מיסים ממה שאתם גם ככה אמורים לשלם.

במדריך הבא נסביר איך תוכלו לעשות את זה לבד, אבל אם אתם יודעים שסדר ובירוקרטיה זה לא הצד החזק שלכם, או שסתם בא לכם להשקיע את האנרגיה והזמן במשהו אחר, כדאי לפנות למנהל חשבונות שייצג אתכם מול רשויות המס מהמשרד הממוזג שלו, במקום שתרוצו בין סניף לסניף.

מחיר סגירת עוסק מורשה

מחיר סגירת עוסק מורשה על ידי מנהל חשבונות נע בין 500-700 ₪, לא כולל מע"מ.

תהליך סגירת עוסק מורשה

על מנת לסגור עוסק מורשה כדת וכדין, תצטרכו לפעול מול שלושה גופים שונים: מע"מ, מס הכנסה וביטוח לאומי:

1. סגירת עוסק מורשה במע"מ

![]() מתי לדווח: עד חמישה עשר ימים מהפסקת הפעילות העסקית שלכם. ב"פעילות עסקית" הכוונה לרגע בו החלטתם שכבר אין לכם צורך להיחשב כעוסק מורשה ולא הוצאתם חשבוניות כאלה.

מתי לדווח: עד חמישה עשר ימים מהפסקת הפעילות העסקית שלכם. ב"פעילות עסקית" הכוונה לרגע בו החלטתם שכבר אין לכם צורך להיחשב כעוסק מורשה ולא הוצאתם חשבוניות כאלה.

![]() על מה לדווח: סגירת עסק במע"מ נעשית בעזרת טופס 18, בו ממלאים את כל פרטי העסק, על הנכסים ששימשו אותו, מועד סיום הפעילות, האם העסק נמכר ועוד.

על מה לדווח: סגירת עסק במע"מ נעשית בעזרת טופס 18, בו ממלאים את כל פרטי העסק, על הנכסים ששימשו אותו, מועד סיום הפעילות, האם העסק נמכר ועוד.

אפילו שמדובר בשני עמודים בלבד, טופס 18 מתייחס גם לעוסק פטור ולחברות, אז וודאו שאתם ממלאים רק את הסעיפים הרלוונטים אליכם, כמו יתרת חשבון הבנק, סכומי הדיווח למס הכנסה ועוד.

אם נשארו לכם פנקסי חשבונות ריקים, תצטרכו להצהיר גם עליהם ולמסור אותם חזרה למשרדי מע"מ.

![]() איך לדווח: תוכלו לשלוח את טופס 18 למע"מ דרך הדואר או הפקס (אמרנו לכם שזה תהליך ארוך) או להגיע לסניף האזורי. אם באמת נשארו לכם פנקסי חשבונות ריקים, בכל מקרה תצטרכו להגיע פיזית לסניף הקרוב אליכם, וכל עוד הסניף לא ליד הסופר, אין סיבה להגיע פעמיים.

איך לדווח: תוכלו לשלוח את טופס 18 למע"מ דרך הדואר או הפקס (אמרנו לכם שזה תהליך ארוך) או להגיע לסניף האזורי. אם באמת נשארו לכם פנקסי חשבונות ריקים, בכל מקרה תצטרכו להגיע פיזית לסניף הקרוב אליכם, וכל עוד הסניף לא ליד הסופר, אין סיבה להגיע פעמיים.

2. סגירת עוסק מורשה במס הכנסה

![]() מתי לדווח: למס הכנסה צריך לדווח עד תשעים יום מהרגע בו הפסקתם את הפעילות העסקית.

מתי לדווח: למס הכנסה צריך לדווח עד תשעים יום מהרגע בו הפסקתם את הפעילות העסקית.

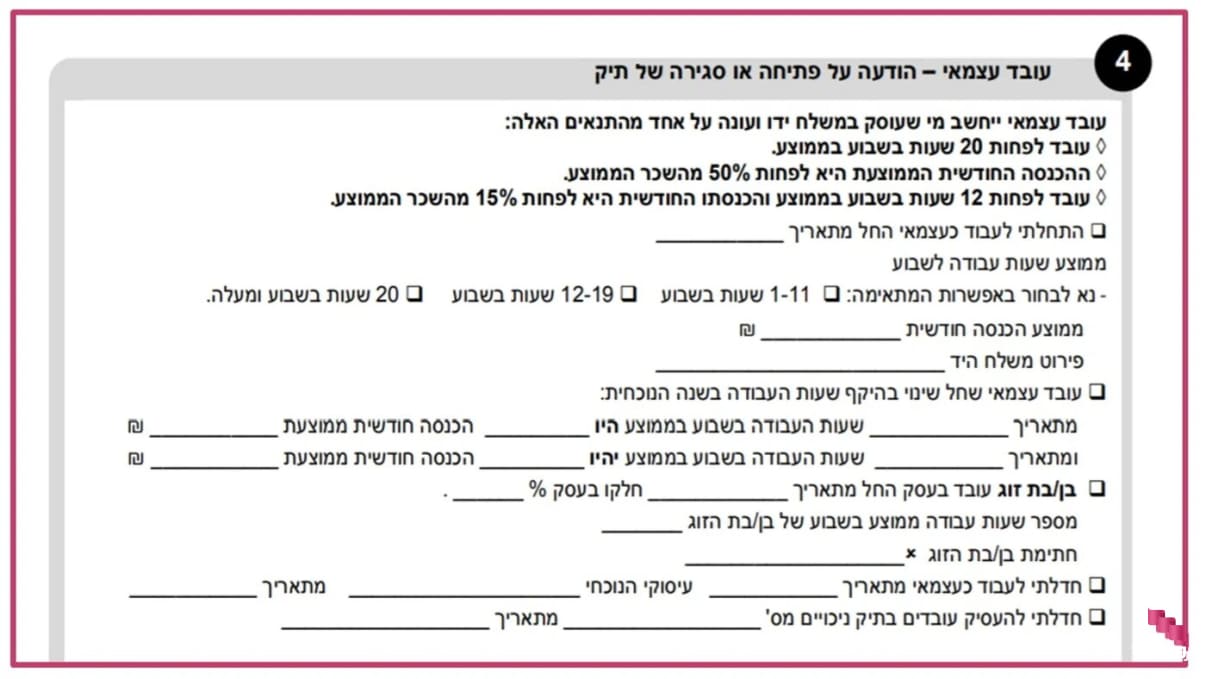

![]() על מה לדווח: הטופס שצריך למלא הוא טופס 2550, שהוא דף אחד בו ממלאים את פרטי העסק, פרטים על מכירת העסק אם הייתה כזאת, ופרטים על הכנסות של בני הזוג שלכם.

על מה לדווח: הטופס שצריך למלא הוא טופס 2550, שהוא דף אחד בו ממלאים את פרטי העסק, פרטים על מכירת העסק אם הייתה כזאת, ופרטים על הכנסות של בני הזוג שלכם.

בנוסף, צריך לדווח על הדוח השנתי האחרון בו הייתה לכם פעילות עסקית ולסגור גם את תיק הניכויים, במידה והעסקתם עובדים נוספים.

![]() איך לדווח: מס הכנסה קצת יותר מתקדם ממע"מ, לכן תוכלו להגיש את טופס 2550 בצורה מקוונת דרך מערכת הפניות של מס הכנסה, אבל אנחנו דווקא כן ממליצים להגיע לסניף - יש מקרים בהם תצטרכו לקבל אישור מפקיד שומה גם על הדוח השנתי וגם על טופס 2550, וחבל להגיע פעמיים (אלא אם כן הסופר קרוב גם לשם).

איך לדווח: מס הכנסה קצת יותר מתקדם ממע"מ, לכן תוכלו להגיש את טופס 2550 בצורה מקוונת דרך מערכת הפניות של מס הכנסה, אבל אנחנו דווקא כן ממליצים להגיע לסניף - יש מקרים בהם תצטרכו לקבל אישור מפקיד שומה גם על הדוח השנתי וגם על טופס 2550, וחבל להגיע פעמיים (אלא אם כן הסופר קרוב גם לשם).

3. סגירת עוסק מורשה בביטוח לאומי

![]() מתי לדווח: בניגוד לשני השלבים הקודמים, תוכלו לסגור את העוסק הפטור שלכם בביטוח לאומי בכל שלב ומועד שתרצו.

מתי לדווח: בניגוד לשני השלבים הקודמים, תוכלו לסגור את העוסק הפטור שלכם בביטוח לאומי בכל שלב ומועד שתרצו.

![]() על מה לדווח: הטופס שצריך למלא הפעם הוא טופס 6101, טופס שמילאתם כשפתחתם את העוסק המורשה ועכשיו נשאר רק לעדכן אותו.

על מה לדווח: הטופס שצריך למלא הפעם הוא טופס 6101, טופס שמילאתם כשפתחתם את העוסק המורשה ועכשיו נשאר רק לעדכן אותו.

אם העסקתם עובדים, תצטרכו למלא גם את טופס 699, ושימו לב שצריך לסגור את תיק הניכויים שלכם גם מול ביטוח לאומי, כמו בדיווח למס הכנסה.

![]() איך לדווח: ביטוח לאומי הוא הגוף הכי מתקדם מבין השלושה, ולכן תוכלו למלא את הטפסים באתר של ביטוח לאומי, לשלוח את הטפסים בפקס או לגשת לסניף הקרוב אליכם, לבחירתכם.

איך לדווח: ביטוח לאומי הוא הגוף הכי מתקדם מבין השלושה, ולכן תוכלו למלא את הטפסים באתר של ביטוח לאומי, לשלוח את הטפסים בפקס או לגשת לסניף הקרוב אליכם, לבחירתכם.

פעולות נוספות בסגירת עוסק מורשה

מעבר לסגירה מול מע"מ, מס הכנסה וביטוח לאומי, מומלץ לבצע פעולות נוספות:

![]() סגירת חשבון בנק עסקי אם פתחתם אחד לטובת העסק.

סגירת חשבון בנק עסקי אם פתחתם אחד לטובת העסק.

![]() עדכון העירייה אם שילמתם ארנונה על משרד או השתמשתם בדירה שלכם, חברת החשמל, חברות ביטוח ועוד.

עדכון העירייה אם שילמתם ארנונה על משרד או השתמשתם בדירה שלכם, חברת החשמל, חברות ביטוח ועוד.

![]() שמירה על פנקסי החשבונות שלכם במשך שבע שנים, במידה ותקראו לדיון ברשות המיסים.

שמירה על פנקסי החשבונות שלכם במשך שבע שנים, במידה ותקראו לדיון ברשות המיסים.

מנהלי חשבונות מומלצים לסגירת עוסק מורשה

אם הגעתם עד לכאן, סימן שהבנתם פחות או יותר על מה אנחנו מדברים ואתם מוכנים לסגור את העוסק מורשה בעצמכם, או שדווקא הבנתם שאתם מעדיפים עזרה מקצועית. בדיוק בשביל זה ריכזנו עבורכם רשימת מנהלי חשבונות מומלצים המתמחים בשירות לעוסק מורשה, עם חוות דעת של לקוחות קודמים. בהצלחה!

שאלות נפוצות לדף זה

אתם יכולים לסגור את העוסק המורשה בעצמכם או להיעזר במנהל חשבונות שיחסוך לכם זמן ובירוקרטיה.

כדי לסגור עוסק מורשה כמו שצריך חשוב לסגור אותו שלוש פעמים:

- מול מע"מ

- מול מס הכנסה

- מול ביטוח לאומי

בגלל שמדובר בטופסולוגיה ובירוקרטיה, זמן ממוצע לסגירת עוסק מורשה הוא שלושה חודשים ולכן כדאי להתחיל כמה שיותר מהר.

אם תעשו זאת בעצמכם, סגירת עוסק מורשה תעלה לכם רק בזמן.

אם תיעזרו במנהל חשבונות הוא יגבה בין 500-700 ש"ח, לא כולל מע"מ.

אנשים שהתעניינו בסגירת עוסק מורשה התעניינו גם בזה...

טיפים נוספים בביטוחים ופיננסים

אין לעשות שימוש בתוכן ללא אישור בכתב (ניתן לקבל אישור בתנאים מסויימים). שימוש בתכנים ללא אישור מהווה הפרת חוק זכויות יוצרים ויהווה עילה לתביעה.