האם משלמים מס שבח על דירה יחידה?

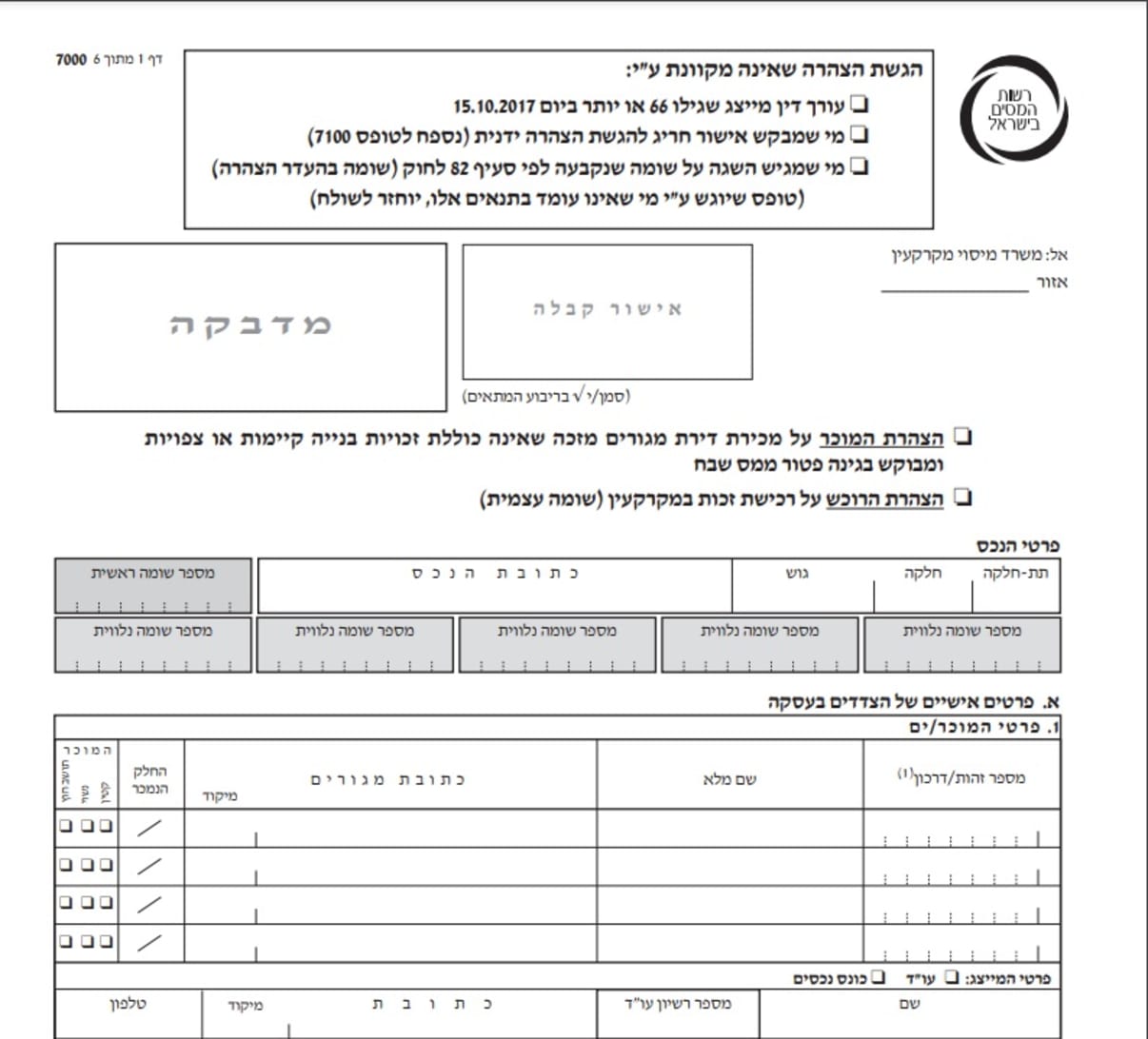

39 עורכי דין מקרקעין מומלצים ענו על השאלה וסיכמנו את התשובות בגרף!

צוות מידרג שאל כך: האם משלמים מס שבח על דירה יחידה? אני ובן זוגי רכשנו בכספנו את הדירה בה אנחנו גרים לפני כארבע שנים, זוהי הדירה הראשונה שלנו והיחידה בבעלותנו. אנחנו מעוניינים לעבור לעיר אחרת ומתכננים למכור את הדירה, הבנו שכששווי הנכס עולה צריך לשלם מס שבח על הרווחים בזמן המכירה ורצינו לדעת אם יש תשלום מס שבח על דירה יחידה? נשמח שתפרטו

הגרף החכם נותן משקל גדול יותר למומחים - כלומר לעורכי דין מקרקעין עם מספר חוות דעת ודירוגים גבוהים יותר.

הגרף הזה הוא גרף רגיל - לכל 39 עורכי דין המקרקעין משקל זהה.

הרוב קובע! כ66.8% מעורכי דין המקרקעין ענו רק בתנאים מסויימים. אז אם אתם שואלים 'האם משלמים מס שבח על דירה יחידה?' - קיבלתם את התשובה.

רוצים להבין מה זה בכלל מס שבח ומתי אפשר לקבל ממנו פטור? אספנו עבורכם מידע משובח במיוחד על מס שבח.

עורכי דין מקרקעין מומלצים במידרג

האם משלמים מס שבח על דירה יחידה? המומחים עונים:

מי שמוכר דירת מגורים מזכה שהיא דירתו היחידה שהיתה בבעלותו לפחות 18 חודשים לפני המכירה, זכאי לפטור מלא ממס שבח. הפטור ניתן עד לתקרה הפטור שנכון לשנת 2022 היא 4,603,000 ₪. על החלק היחסי שמעל שווי זה יהיה חיוב במס.

באופן כללי לא חל מס שבח ולא משלמים מס שבח בגין דירה יחידה, אבל צריכים להתקיים מס' תנאים כגון: 1. המוכר הינו תושב ישראל. 2. מחזיק בדירה 18 חודשים לפחות, ולא מכר ב-18 חודשים שקדמו למכירה דירה בפטור ממס שבח. בנוסף, חלים מקרים בהם משלמים מס שבח על אף שעומדים בתנאים דלעיל: 1. במידה ויש זכויות בנייה לדירה או בית. 2. תקרת הפטור היא עד 4.6 מיליון, היא הדירה נמכרת בסכום גבוה מזה, משלמים מס שבח על הסכום מעבר לכך.

כפוף לתנאים שבחוק. 1. תושב ישראל 2 בעל הזכות בדירה במשך 18 חודשים 3 המוכר לא מכר דירת מגורים בםטור במהלך 18 חודשים שקדמו למכירה

במידה ומדובר בדירתכם היחידה ואתם מחזיקים בה למעלה מ-18 חודשים, וב-18 חודשים שקדמו למכירה הנוכחית לא מכרתם דירה בפטור, אתם פטורים מתשלום מס שבח.

אם הדירה הנמכרת מוגדרת כדירת מגורים מזכה יחידה (בהתאם להגדרות בחוק) המוכרים עשוים להיות זכאים לפטור ממס השבח והם אינם משלמים מס שבח על דירה יחידה. הפטור הוא עד למחיר מכירה של 4,600,000 ש"ח (בערך) ולאחר מכן יחול מס שבח יחסי לאחר הפטור.

על פי הנתונים, נראה שאתם זכאים לפטור דירה יחידה לפי סעיף 49ב(2) לחוק. יש לשים לב שהפטור מוגבל למכירה עד סכום של 4,603,000 ש״ח בשנת 2022. מעבר לכך, ישולם מס שבח לפי חישוב לינארי מוטב.

ניתן לבקש פטור מתשלום מס שבח על מכירת דירה יחידה בכפוף לעמידה במספר תנאים.

מס שבח מחייב רק בעלים שמחזיק בבעלותו יותר מדירה אחת, לא משלמים מס שבח על דירה יחידה.

ככל וזוהי הדירה היחידה שלכם, לא מכרתם דירה ב-18 החודשים האחרונים והינה ״דירת מגורים״ בבעלותכם מזה 18 חודשים, תהיו זכאים לפטור ממס שבי בגין דירה יחידה (סעיף 49ב2 לחוק מיסוי מקרקעין)

כדי לזכות בפטור דירה יחידה צריכים לעמוד במספר תנאים, מעבר לכך שמדובר בדירה יחידה. למשל: שהמוכר החזיק בדירה 18 חודשים לפחות, שלא מכר דירה אחרת בפטור כזה במשך 18 חודשים ועוד. במקרה זה לא משלמים מס שבח על דירה יחידה. במידה ולדירה יש זכויות בניה בלתי מנוצלות. שווי של הזכויות הללו, עלול לשאת במס שבח במכירה. כמו כן, מכירת דירה שמחירה הוא מעל "תקרת הפטור", כלומר מעל כ 4.6 מליון שח, תישא מס שבח על ההפרש (שמעל התקרה). הכי חשוב- כל סוגית מיסוי מקרקעין יש לבחון לגופה.

על פניו מאחר שזו דירתכם היחידה הרי שאתם זכאים לפטור ממס שבח. יחד עם זאת, צריך לבחון כל מקרה לגופו על מנת לקבוע האם אתם עומדים במלוא תנאי פטור מס השבח. ממליצה להתייעץ עם מומחה.

על פניו לא משלמים מס שבח על דירה יחידה, אך יש לכך מספר תנאים מצטברים: 1. על המוכר להיות תושב ישראל או תושב חוץ שאין לו דירת מגורים במדינה שבה הוא תושב. 2. המוכר הוא בעל הזכות בדירה במשך לפחות 18 חודשים מיום שהייתה דירת מגורים. יש להבדיל בין דירה יד שנייה – התקופה נספרת החל מתאריך הקנייה (חתימת החוזה), ואילו בדירה חדשה מיד ראשונה מקבלן – החל מהתאריך שבו המוכר קיבל את החזקה בה לידיו. 3. המוכר לא מכר דירת מגורים בפטור במהלך 18 החודשים שקדמו למועד המכירה. 4. הפטור חל על "דירת מגורים מזכה" ששימשה בעיקר למגורים לפחות 80% מהזמן בו מחושב השבח או בארבע השנים שקדמו למכירה. 5. גם אם חלקכם בדירה אינו עולה על שליש ולגבי דירה שהתקבלה בירושה, אינו עולה על מחצית - עדיין תחשבו כבעלי דירה יחידה ותוכלו ליהנות מהפטור. 6. במקרה שיש לכם דירה נוספת שמתכוונים למכור - הדירה הנוספת היא דירה שנרכשה במהלך 24 חודשים שקדמו למכירת הדירה שבגינה מבוקש הפטור (לגבי דירה שנרכשה מקבלן (על הנייר) ה-24 חודשים נספרים רק מיום קבלת החזקה בה). ואם חלקכם בדירה הנוספת אינו עולה על 1/3; או דירה שהתקבלה בירושה, חלקו של היורש בה אינו עולה על חצי - גם במקרה זה תוכלו ליהנות מהפטור. 7. מכירת *כל* הזכויות בדירה ולא חלק מהן. *הפטור מוגבל עד לסכום של כ-4.5 מיליון ש"ח, מעבר לסכום הזה יחול מס שבח באופן יחסי. *חשוב לציין - יש לבדוק כל מקרה לגופו עם מומחה בתחום וזאת טרם ביצוע העסקה. כך לדוגמה, יש לשאול - האם הדירה היא אכן דירת מגורים? האם קיים בכלל שבח/רווח במכירה? הדירה נתקבלה במתנה? המכירה כוללת גם זכויות בנייה? יש דירה נוספת הרשומה על בני הזוג בנפרד? יש הסכם ממון? התשובות על השאלות הללו עלולות להשפיע על החובות במס גם אם עמדתם בכל התנאים מעלה.

בעת של מכירה של דירת מגורים יחידה, ניתן ליהנות מפטור ממס שבח וזאת עד לגובה הפטור המעודכן. בשנת 2024 עומד על 5 מיליון וקצת.

אם זו הדירה היחידה שבבעלותכם, מגיע לכם פטור ממס שבח לפי מדרגות המס. השאלה הינה באיזה סכום בכוונתכם למכור את הדירה, כדי לבצע את תחשיב מס השבח.

בהתאם לסעיף 49(ב)2 קיימת זכאות לפטור ממס שבח בתנאים הבאים: 1. נעשה שימוש בפטור פעם אחת בארבע שנים. 2. המוכר החזיק בדירה בבעלותו 18 חודשים טרם המכירה. במידה והמוכרים עומדים בתנאים יחול הפטור ולא משלמים מס שבח על דירה יחידה.

מאחר שאתם מחזיקים בדירת מגורים יחידה לפחות ב 4 השנים האחרונות, תוכלו למכור את הדירה בפטור מלא ממס שבח עד שווי מכירה בסך של 5,000,8000 ש"ח. כמובן יש להתעדכן מראש בסכומים ובהוראות החוק במעמד העסקה.

במקרה שלכם אין, ובתנאי שמחיר הדירה לא עובר את הרף שנקבע בחוק לדירות יקרות מאוד.

אם זו דירתכם היחידה - אין תשלום על מס שבח במכירה.

הפטור לא ניתן אוטומטית בגלל שזו דירתו היחידה, על המוכר לעמוד בתנאים מסוימים הקבועים בחוק כדי להיות פטור מתשלום מס שבח.

כדאי לקרוא את הוראות סעיף 49ב2 לחוק מיסוי מקרקעין. בגדול לא משלמים מס שבח על דירה יחידה אם זו דירת מגורים שהמוכר מחזיק בה 18 חודשים לפחות. הפטור הינו עד תקרה של 4,602,000 ש"ח (נכון ל2022). מעל לסכום זה ניתן לבצע חישוב מס ליניארי.

אם הנכס נמכר מתחת למדרגת מס השבח ואין ברשותכם דירה ואתם תושבי ישראל לא תשלמו מס שבח בהצלחה בעסקה הבאה!

משלמים מס שבח על דירה ייחידה, מס שבח מתייחס להפרש במחיר בין קנייה למכירה ולשווי אינפלציוני. במקרים מסויימים ניתן להשתמש בפטור ואו בתחשיב לינארי מוטב אך כל מקרה לגופו.

פטורים מתשלום מס השבח צכח סעיף 49ב2 לחוק מיסויי מקאקעין.

בהתאם לתיאור שזו דירתכם היחידה שבבעלותכם 4 שנים אתם פטורים ממס שבח. אבל מציע לבדוק בעיריה האם אתם חייבים בהיטל השבחה.

על פי הפרטים המתוארים בשאלתכם, אתם זכאים לפטור ממס שבח במכירת הדירה עד שווי מקסימלי של 4,603,000 ש”ח (הסכום נכון לשנת 2022). ככל שתמורת המכירה תעלה על סכום זה תחויבו במס על ההפרש שמעל הסכום הנ"ל.

דירה שאיננה בבחינת דירה מזכה לפי חוק מיסוי מקרקעין חייבת במס רכישה. כמו״כ, קיימת תקרת פטור כאשר עוברים אותה, הגם אם עומדים במלוא תנאי הפטור, משלמים מס שבח על הדלתא.

בהתאם לסעיף 49ב(2) לחוק מיסוי מקרקעין: מי שבבעלותו דירה יחידה במשך 18 חודשים לפחות לפני המכירה ובעת המכירה לא קיימת בבעלותו יותר מדירת מגורים אחת, זכאי לפטור ממס שבח. מובהר כי הפטור ניתן עבור דירה ששוויה הנו עד 4,603,000 (נכון לשנת 2022), ומעל סכום זה משלמים מס שבח על ההפרש גם על דירה יחידה.

ייתכן שתהיו פטורים ממס שבח ובלבד שאתם תושבי ישראל במהלך התקופה האמורה, מחזיקים בדירה 18 חודשים לפחות בהם לא מכרתם דירה בפטור ממס שבח וכן מחיר המכירה לא יהיה מכל 4,600,000 (נכון לשנת 2022).

יש חובת תשלום, אך במקרה המתואר הזוג, עומד בתנאי פטור מס שבח של דירת מגורים מזכה. מי שמחזיק דירה יחידה המשמשת למגורים יותר מ-18 חודשים זכאי לפטור ממס שבח עד הסכום הקבוע בחוק.

פטור דירה יחידה נאמד על דירה שנמכרת עד 3 מיליון ש"ח (כדאי לבדוק בחוק הסכום תמיד מתעדכן). ככל שהנכם עומדים בתנאים ניתן לקבל פטור. זו חלק מעבודתו של עורך הדין שייצג אותכם לאתר את הפטור עבורכם ולדווח לרשויות.

דירה יחידה פטורה ממס שבח עד לתקרת הפטור שהיא כיום כ-5 מליון ש״ח.

מוכרי דירת מגורים שהיא דירתם היחידה, והייתה בבעלותם לפחות 18 חודשים לפני המכירה, זכאים לפטור ממס שבח עד לסכום של קצת מעל 5 מיליון ש"ח, מעבר לזה יהיה מס שבח.

הפטור במס שבח בגין דירה יחידה ניתן עד סכום של 5,008,000 ש"ח נכון לשנת 2024, כאשר החלק משווי הדירה שעולה על תקרת הפטור יחויב במס שבח (25%).

ככלל יש פטור על דירה יחידה, עד לגובה של כ- 5 מיליון ש״ח. יש לבדוק את העניין באופן פרטני וספציפי.

האם משלמים מס שבח על דירה יחידה? סיכום התשובות

| תשובה | מספר משיבים משוקלל | אחוז |

|---|---|---|

| רק בתנאים מסויימים | 27.3 | 66.8 |

| לא | 11.4 | 27.8 |

| כן | 2.2 | 5.4 |

| תשובה | מספר משיבים | אחוז |

|---|---|---|

| רק בתנאים מסויימים | 23 | 59.0 |

| לא | 12 | 30.8 |

| כן | 4 | 10.2 |

המומחים עונים מהשטח - תשובות של עורך דין מקרקעין

המידע המוצג כאן על "האם משלמים מס שבח על דירה יחידה?" אינו מיועד להוות תחליף לייעוץ מקצועי, אלא למטרת העשרה בלבד. אתה לוקח אחריות מלאה על אופן שימושך במידע זה. עליך לפנות לאיש מקצוע כדי לקבל תשובה אישית. אין לעשות שימוש מסחרי בתוכן ללא אישור בכתב. שימוש ללא אישור יהווה עילה לתביעה.