סגירת עוסק פטור

זה לא כל כך נעים לראות עוסק פטור סגור, אבל זה עוד יותר לא נעים לשלם מיסים גבוהים עבור עסק שנסגר... בדיוק בגלל זה חשוב לבצע תהליך סגירת עוסק פטור בצורה מסודרת ונכונה, ליידע את כלל הרשויות בנוגע לסגירת העסק ולהימנע ממיסים מיותרים. אז מהם השלבים של סגירת עוסק פטור, האם צריך להיעזר ברואה חשבון בתהליך ומה צריך לדעת לפני שמתחילים? כל המידע על תהליך סגירת עוסק פטור במדריך לפניכם.

רואי חשבון המתמחים בסגירת עוסק פטור

סגירת עוסק פטור - למה זה חשוב

לתהליך הסגירה הרשמי יש חשיבות רבה, שכן במידה ולא תבצעו אותו כנדרש הרשויות לא ידעו שהעסק שלכם הפסיק לפעול, ובהתאם לכך ימשיכו לחייב אתכם ולגבות את אותם המיסים. אתם בטוח לא צריכים אותנו כדי לדעת כמה זה מעצבן ![]() .

.

החלק המרכזי של תהליך הסגירה מתרכז בעדכון שלוש רשויות מרכזיות במדינה, אותן שלוש הרשויות מולן פעלתן כשפתחתם בזמנו את העוסק פטור – מע"מ, מס הכנסה וביטוח לאומי. לכל אחת מהן צריך להגיש ולדווח מספר טפסים ומסמכים, על מנת שהיא תאשר שהיא מודעת לסגירת העסק ותפסיק או תשנה את גובה המס בהתאם.

כמה זמן לוקח לסגור עוסק פטור

אז לסגור בצורה רשמית זה חשוב, אבל כמה זמן זה לוקח אתם שואלים? טוב זו עדיין מדינת ישראל והבירוקרטיה עדיין חוגגת, אבל משך תהליך סגירת עוסק פטור תלוי גם הרבה בכם. אם תחליטו שאתם מסיימים עם העניין כמה שיותר מהר, מתחילים בתהליך ביום סגירת העסק ולא נחים עד שהעניין מסתיים, מזל טוב - תוך חודשים ספורים אתם חוזרים להיות אנשים ללא עסק. אבל, אם תדחו את התהליך או תתעכבו בביצוע כלל השלבים שבו, תוכלו להגיע למצב שעברה כמעט שנה מבלי שהתהליך הסתיים, תוך כדי זה שאתם עדיין מחוייבים באותם המיסים. בקיצור - כמה שיותר מהר, הרי זה משובח!

תהליך סגירת עוסק פטור

אמנם תהליך סגירת עסק כולל בתוכו ממשקים גם מול הבנק, העירייה וחברות הביטוח (אם אתם רוצים לשמוע עוד תוכלו לדלג לפסקה שמתייחסת לכך), אך תהליך הסגירה הרשמי מתקיים מול משרדי מע"מ, מס הכנסה וביטוח לאומי, לפי השלבים הבאים:

1. סגירת עוסק פטור במע"מ

![]() מתי צריך לדווח: זו בעצם התחנה הראשונה בתהליך סגירת העסק, שכן יש לדווח עד 15 ימים מהפסקת הפעילות העסקית.

מתי צריך לדווח: זו בעצם התחנה הראשונה בתהליך סגירת העסק, שכן יש לדווח עד 15 ימים מהפסקת הפעילות העסקית.

![]() מה מדווחים: כאשר מדווחים למע"מ על סגירת עוסק פטור אנחנו בעצם מדברים על שני דברים:

מה מדווחים: כאשר מדווחים למע"מ על סגירת עוסק פטור אנחנו בעצם מדברים על שני דברים:

1. ממלאים את טופס 18, המכיל בתוכו פרטים על העוסק, פרטים על נכסים ומלאי ששימשו את העוסק, מועד סיום הפעילות העסקית, האם העסק נמכר וכדומה.

2. במידה ונשארו לכם פנקסי חשבונות ריקים, יש לדווח עליהם ולמסור אותם פיזית במשרדי מע"מ.

![]() איך מדווחים: אם אתם אוהבים לשמור על קשר קרוב עם פקידי מע"מ תוכלו למסור להם את הטופס בצורה פיזית בסניף האזורי, ואם אתם מאמינים בקשר מרחוק תוכלו לשלוח באמצעות הדואר או הפקס.

איך מדווחים: אם אתם אוהבים לשמור על קשר קרוב עם פקידי מע"מ תוכלו למסור להם את הטופס בצורה פיזית בסניף האזורי, ואם אתם מאמינים בקשר מרחוק תוכלו לשלוח באמצעות הדואר או הפקס.

![]() למה חשוב לשים לב? בטופס 18 תמצאו סעיפים המתייחסים לעוסק מורשה וחברה, אז אל תיבהלו אם פתאום אתם אתם רואים בהמשך הטופס סעיפים על סגירת תיק חברה ושותפות. מה שכן, חשוב מאוד להקפיד על דיוק הפרטים של העוסק כפי שהם מופיעים למשל בסעיף א' המצורף, ובנוסף לדייק בפרטי מצב החשבון כפי שמופיע בסעיף ה' בהמשך, המתייחס ליתרה בחשבון הבנק, סכומי הדיווח למס הכנסה בשנת המס הנוכחית וכדומה.

למה חשוב לשים לב? בטופס 18 תמצאו סעיפים המתייחסים לעוסק מורשה וחברה, אז אל תיבהלו אם פתאום אתם אתם רואים בהמשך הטופס סעיפים על סגירת תיק חברה ושותפות. מה שכן, חשוב מאוד להקפיד על דיוק הפרטים של העוסק כפי שהם מופיעים למשל בסעיף א' המצורף, ובנוסף לדייק בפרטי מצב החשבון כפי שמופיע בסעיף ה' בהמשך, המתייחס ליתרה בחשבון הבנק, סכומי הדיווח למס הכנסה בשנת המס הנוכחית וכדומה.

2. סגירת עוסק פטור במס הכנסה

![]() מתי צריך לדווח: עד 90 ימים מהפסקת פעילות העסק.

מתי צריך לדווח: עד 90 ימים מהפסקת פעילות העסק.

![]() מה מדווחים: גם כאן נצטרך לדווח שלושה דברים שונים:

מה מדווחים: גם כאן נצטרך לדווח שלושה דברים שונים:

1. בשביל לסגור את תיק הגבייה במס הכנסה, ממלאים את טופס 2550 המתייחס לבקשה לסגירת עסק, ומכיל בתוכו פרטים על הפסקת הפעילות העסקית, פרטים על מכירת העסק אם התקיימה ופרטים על הכנסות נוספות ושל בן או בת הזוג.

2. מדווחים על הדו"ח השנתי האחרון שבו הייתה פעילות עסקית, גם אם העסק נסגר אחרי חודשים ספורים במהלך השנה.

3. אם במסגרת העסק העסקתם גם עובדים נוספים, תצטרכו לבקש גם לסגור את תיק הניכויים. את התיק פתחתם בזמנו בשביל להעסיק עובדים, ובאמצעותו "ניכיתם" משכר הברוטו שלהם את חובותיהם לרשויות השונות. כל זה כבר לא רלוונטי ברגע שהעסק נסגר, ככה שאל תשכחו לסגור גם תיק זה בהתאם.

![]() איך מדווחים: אפשר לדווח בצורה מקוונת דרך מערכת הפניות של מס הכנסה (הנקראת גם מפ"ל), אך עדיף לגשת פיזית אם אפשר. ברוב המקרים ניתן לגשת פעם אחת ולדווח על טופס 2550 והדו"ח השנתי, אך ישנם מקרים בהם תצטרכו להגיש קודם את הדו"ח השנתי, לקבל עליו אישור מפקיד השומה ורק אז להגיש את טופס השני, מה שיצריך מכם לגשת למשרדי מס הכנסה פעמיים.

איך מדווחים: אפשר לדווח בצורה מקוונת דרך מערכת הפניות של מס הכנסה (הנקראת גם מפ"ל), אך עדיף לגשת פיזית אם אפשר. ברוב המקרים ניתן לגשת פעם אחת ולדווח על טופס 2550 והדו"ח השנתי, אך ישנם מקרים בהם תצטרכו להגיש קודם את הדו"ח השנתי, לקבל עליו אישור מפקיד השומה ורק אז להגיש את טופס השני, מה שיצריך מכם לגשת למשרדי מס הכנסה פעמיים.

![]() למה חשוב לשים לב? עם מס הכנסה לא מסתבכים וממלאים הכל בפירוט ודייקנות, במיוחד בסעיפים המפורטים בתמונה המצורפת מתוך הטופס, המתייחסים לפרטים הטכניים של הפסקת הפעילות של העסק ועל מכירתו במידה והתקיימה, כפי שמופיע בשני הסעיפים הראשונים:

למה חשוב לשים לב? עם מס הכנסה לא מסתבכים וממלאים הכל בפירוט ודייקנות, במיוחד בסעיפים המפורטים בתמונה המצורפת מתוך הטופס, המתייחסים לפרטים הטכניים של הפסקת הפעילות של העסק ועל מכירתו במידה והתקיימה, כפי שמופיע בשני הסעיפים הראשונים:

3. סגירת עוסק פטור בביטוח לאומי

![]() מתי צריך לדווח: בעיקרון, תוכלו לדווח בכל שלב שתרצו, החל מהיום בו החלטתם לסגור את העסק.

מתי צריך לדווח: בעיקרון, תוכלו לדווח בכל שלב שתרצו, החל מהיום בו החלטתם לסגור את העסק.

![]() מה מדווחים:

מה מדווחים:

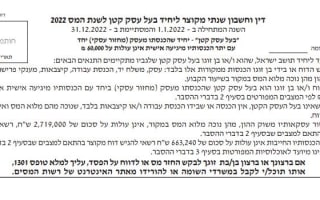

1. ממלאים את טופס 6101 - דין וחשבון רב שנתי. את הטופס מילאתם לראשונה כשפתחתם תיק לעוסק פטור שהקמתם, וכעת כשהוא נסגר, עליכם לעדכן את השינויים בטופס והוכחות המעידות על הסגירה, בדמות אישור ממע"מ או מס הכנסה אליהם כבר פניתם. דיווח השינוי בטופס זה חשוב במיוחד על מנת שהביטוח הלאומי יעדכן את השינוי שחל במעמדך ובהתאם גם את דמי החיוב שיש לשלם עקב המעמד החדש.

2. אם העסקתם עובדים, תצטרכו למלא את טופס 699, הידוע בשמו הרשמי יותר – "הודעת מעסיק על סגירת תיק הניכויים". כן זו לא טעות, אתם לא מתבלבלים ובעצם מדובר על הופעת אורח – סגירת תיק ניכויים צריכה להתבצע גם בדיווח למס הכנסה וגם בדיווח לביטוח לאומי. מה לעשות.

![]() איך מדווחים: תוכלו לדווח באמצעות אתר האינטרנט של ביטוח לאומי, לשלוח בפקס או לגשת ולדווח פיזית בסניף הקרוב אליכם.

איך מדווחים: תוכלו לדווח באמצעות אתר האינטרנט של ביטוח לאומי, לשלוח בפקס או לגשת ולדווח פיזית בסניף הקרוב אליכם.

![]() למה חשוב לשים לב? יש חשיבות רבה לדיוק במילוי הפרטים בכל הקטגוריות בטופס 6101, אך במיוחד הקפידו לדייק בפרטים בסעיף 4, המתייחס לפתיחה וסגירה של תיק עובד עצמאי. בסעיף זה יש למלא את כלל הפרטים על תאריך תחילת פעילות העסק ותאריך הפסקת הפעילות, היקף שעות העבודה ופרטים טכניים של העסק. בסופו תצטרכו לחתום על הצהרה על נכונות הפרטים שמילאתם בטופס, ככה שעדיף להיות נאמנים למקור

למה חשוב לשים לב? יש חשיבות רבה לדיוק במילוי הפרטים בכל הקטגוריות בטופס 6101, אך במיוחד הקפידו לדייק בפרטים בסעיף 4, המתייחס לפתיחה וסגירה של תיק עובד עצמאי. בסעיף זה יש למלא את כלל הפרטים על תאריך תחילת פעילות העסק ותאריך הפסקת הפעילות, היקף שעות העבודה ופרטים טכניים של העסק. בסופו תצטרכו לחתום על הצהרה על נכונות הפרטים שמילאתם בטופס, ככה שעדיף להיות נאמנים למקור ![]()

סגירת עוסק פטור – פעולות נוספות

בנוסף לתהליך הרשמי מול מע"מ, מס הכנסה וביטוח לאומי, יש עוד כמה פעולות שמומלץ לעשות בתהליך סגירת עוסק פטור:

![]() במידה וקיים חשבון בנק עסקי, זכרו לסגור אותו וכך תמנעו מתשלום עמלות על חשבון לעסק שכבר אינו קיים.

במידה וקיים חשבון בנק עסקי, זכרו לסגור אותו וכך תמנעו מתשלום עמלות על חשבון לעסק שכבר אינו קיים.

![]() עדכנו את כל הגורמים והרשויות מולם פעלתם בשוטף על סגירת העסק ועל שינוי החיוב הרגיל, החל מהעירייה במידה ושילמתם לה ארנונה על נכס ששימש את העסק, חברות החשמל והמים, חברות הביטוח וכו'.

עדכנו את כל הגורמים והרשויות מולם פעלתם בשוטף על סגירת העסק ועל שינוי החיוב הרגיל, החל מהעירייה במידה ושילמתם לה ארנונה על נכס ששימש את העסק, חברות החשמל והמים, חברות הביטוח וכו'.

![]() לפני הפניה לרשויות שפורטו מעלה, ודאו שהעסק אינו עומד בפני חובות כלשהם לרשויות, ספקים וכדומה, ובמידה וכן פעלו לכסות אותם בהקדם.

לפני הפניה לרשויות שפורטו מעלה, ודאו שהעסק אינו עומד בפני חובות כלשהם לרשויות, ספקים וכדומה, ובמידה וכן פעלו לכסות אותם בהקדם.

![]() שמרו את פנקסי החשבונות במשך 7 שנים, במידה ותקראו לדיון ברשות המיסים על התיק שלכם בשנים שהעסק פעל.

שמרו את פנקסי החשבונות במשך 7 שנים, במידה ותקראו לדיון ברשות המיסים על התיק שלכם בשנים שהעסק פעל.

סגירת עוסק פטור לבד או עם רואה חשבון?

אם פתחתם לבד עוסק פטור, אתם בטח כבר מניחים שאתם יכולים גם לסגור אותו לבד, ואתם בהחלט צודקים. תוכלו לפנות לכל הרשויות שפירטנו מעלה, להגיש את הטפסים הנדרשים ולסגור את העסק בצורה רשמית, בתהליך שיכול לקחת גם כמה חודשים טובים. ולמרות זאת, אם הפעם אין לכם ראש להתעסקות הזאת, זה כואב לכם או אתם רוצים לוודא שהסגירה מתבצעת בצורה מקצועית שתמנע אי נעימויות בהמשך, תוכלו להיעזר ברואה חשבון, הישמש כנציג שלכם.

בסגירת עוסק פטור מתעסקים עם לא מעט בירוקרטיה, טופסיידה והתעסקות מול רשויות המס שיכולות לגזול לא מעט זמן וכאב ראש. רואה החשבון יוכל לפעול בשמכם, להגיש את כל מה שצריך, לוודא שכל הפרטים והטפסים נכונים ובאופן כללי לבצע את תהליך בסגירה לבדו ובצורה רצינית ומקצועית.

במידה ותרצו להיעזר בשירותיו של רואה חשבון, המחיר עבור טיפול בסגירת עוסק פטור מול מע"מ, מס הכנסה וביטוח לאומי יעלה בערך 500 ₪, בהתאם למורכבות התיק.

רואי חשבון מומלצים

סגירת עוסק פטור היא החלטה קשה ועצובה, ויחד עם זאת אתם עומדים בפני הזדמנויות והתחלות חדשות. אנו מקווים שהמדריך שהכנו עבורכם יקל עליכם בתהליך הסגירה, ובמידה ועדיין תרצו להיעזר ברואי חשבון, בין אם לצורך התייעצות או בקשת שירות בנושא, הכנו לכם רשימה של רואי חשבון מומלצים, המדורגים לפי חוות דעת של לקוחות קודמים. תוכלו לקרוא את ההמלצות ולהתקשרל רואה החשבון שהכי הרשים אתכם.

שאלות נפוצות לדף זה

סגירת עוסק פטור מול מס הכנסה הוא השלב השני בתהליך סגירת עוסק פטור. במסגרת ההתנהלות מול מס הכנסה תצטרכו למלא ולדווח את טופס 2550 ולהגיש דו"ח שנתי, גם אם העסק פעל רק כמה חודשים במסגרת השנה הזאת. מידע מפורט יותר תוכלו למצוא למעלה במאמר.

סגירת עוסק פטור הוא תהליך שעשוי להימשך כמה חודשים טובים, אך תלוי בעיקר בכם. תוכלו להתחיל את התהליך ברגע שהעסק חדל מלפעול, או שתוכלו לקחת את הזמן ולהתעסק בזה במועד מאוחר יותר. בכל אופן לא מומלץ לגרור את תהליך הסגירה יותר מדי זמן שכן כל עוד התהליך לא הושלם מול מע"מ, מס הכנסה וביטוח לאומי, אתם תמשיכו להיות מחוייבים באותם המיסים למרות שהעסק כבר לא פעיל.

או, בשביל השאלה הזאת כתבנו מאמר שלכם במיוחד בשבילכם. אבל אם אתם קצרים בזמן או שכחתם, בעיקרון עוסק פטור סוגרים בצורת הגשת מסמכים וטפסים מול מע"מ, מס הכנסה וביטוח לאומי. מול כל רשות יש לפעול בנפרד ורצוי בהקדם, על מנת לסיים את התליך ולהפסיק לשלם מיסים שמתאימים לעוסק פטור ולא לאדם רגיל.

אנשים שהתעניינו בסגירת עוסק פטור התעניינו גם בזה...

טיפים נוספים בביטוחים ופיננסים

אין לעשות שימוש בתוכן ללא אישור בכתב (ניתן לקבל אישור בתנאים מסויימים). שימוש בתכנים ללא אישור מהווה הפרת חוק זכויות יוצרים ויהווה עילה לתביעה.